“18世紀美國西部的淘金熱,真正賺到盆滿缽滿的,實際上是礦口的賣水人。” 這是一篇旨在尋找向汽車金融淘金人賣水機會的文章。

差不久不多一年時間,我們的互聯網汽車事業部造訪了該領域內汽車后市辦事、汽車電商、車聯網等幾乎所有的頭部項目,他們發現,所有CEO都提到了一個共同的詞——汽車金融,基本所有項目不是已經有了汽車金融業務就是在規劃執行中,其火熱程度不亞于任何風口。

風險控制,是所有金融行業公司的死穴,汽車金融同樣如此。傳統的汽車金融項目,一放大規模就會死于風控,風控嚴格則成長緩慢收益低于資金成本。就這個核心問題,CEO那里也給出了高度一致的答案:大數據驅動的貸前,貸中,貸后風控辦理是唯一高效的解決方案,也是互聯網武裝的汽車金融戰勝傳統汽車金融的唯一機會。

顯然,數據驅動的風控辦事成為了汽車金融產品的剛需。于是,互聯網汽車事業部決定梳理一下提供正在提供這些剛需的數據辦事商,更重要的是,分析他們上游的數據源頭以及潛在的創業機會。

汽車金融淘金格局概要

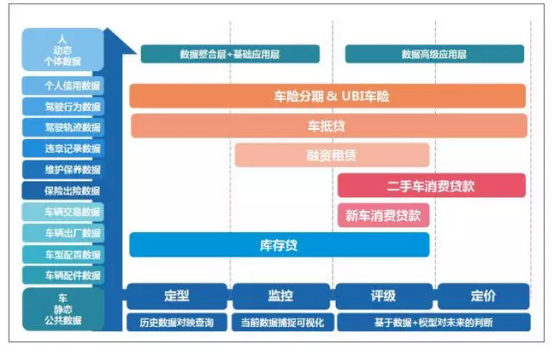

汽車交易流通環節中牽扯差別的角色(車主,4S,二級經銷商等),差別的交易方式(以租代售,分期,抵押,質押等),差別金融資產載體(車輛,車險,稅費,后市辦事等),擺列組合后我們可以梳理出當下幾種主流的汽車金融產品,以及這些產品背后需要的風控辦理:

車抵貸–面向C端車主,以借款人或第三人的車輛作為抵押物取得貸款融資租賃—以租代售,用較低保證金獲得車輛使用權,每月支付租金,若干年后便可取得車輛所有權或買斷使用權新車/二手車消費貸–基于信用,保證,抵押或質押的方式,用較低首付款獲得新車或二手車產權,按月分期付款庫存貸– 面向B端經銷商,以庫存新車或二手車作為抵押物取得貸款UBI個性化車險– 基于用戶使用車輛情況或駕駛行為對車險做出的個性化定價

如上圖所示,這些汽車金融產品需要差別層級的風控辦理,從基于事實的定型到基于模型的預測、評估和定價。

定型– 經過數十年的發展,已經有上萬款差別型號的汽車流通在市場上,精準的定義一輛車的型號,配置,出廠價格是汽車金融產品最基礎的數據需求。監控– 實時監控大量應用在抵押類型的汽車金融產品中,資金方需要隨時了解資產的狀態,所處位置,軌跡等信息。評級 &定價– 評級與定價是基于數據和模型對單一個體的前瞻性判斷,是汽車金融產品中的高級應用,未來的汽車金融產品必然是一人一車一價。

越為復雜的汽車金融產品需要覆蓋的風控辦理層級越寬,需要縱向結合的數據源也越多。

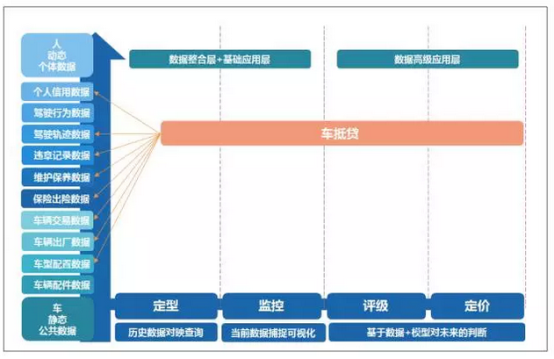

如下圖所示,以車抵貸為例,一次完整流程包孕:

1、放款方確認車輛資產的基本信息

2、放款方進行二手車殘值定價和個人還款能力與意愿的評估

3、在安置GPS監控設備后進行放款

4、放款后需要持續跟蹤資產實時情況

5、對潛在逾期和不法使用做出預警,催收,回收處理等后續動作

從縱向所需要的數據源看,,完整嚴謹的車抵貸交易需要在貸前查詢車型配置數據,車輛出廠數據,車輛交易數據,保險出險數據,維護調養數據,違章數據,個人信用數據,在貸中持續監控駕駛軌跡數據以及出險,維護調養,違章等數據。

從車抵貸的例子可以看出,車與人,動態與靜態數據的任何一角缺失都會降低風控的有效性。

傳統汽車金融產品往往重人輕車,其原因主要是對動態和車輛監控的能力不足,然而道高一尺魔高一丈,當下最新的詐騙手段甚至會拉著一個村子的村民去做融資租賃業務,基于單一個體的銀行征信體系無法全面反映風險。

降低汽車金融風險不但要在貸前做好對人與車靜態數據的全盤了解,同時也要在貸中動態的對車輛和使用者持續跟蹤,只有人車結合,動靜結合才能最大程度降低風險。

已經站在礦口的「賣水人」

1、評級&定價——數據高級應用賽道

在這個賽道的項目多為風控數據的使用者和付費方。評級和定價模型是這類公司的核心競爭力,并不向第三方開放使用,他們也更多的被定義為汽車金融領域的掘金人。

在定價賽道,類評駕的UBI項目通常將車與人的動態靜態數據作為模型的輸入因子,輸出用戶畫像和定價分類。在評級賽道,如微貸網等大量車抵貸/庫存貸項目則直接基于上游數據辦事商提供的數據和設備對貸款方進行評級和資產監控。

2、定型&監控 – 數據整合與基礎應用賽道